استراتژی بول کال اسپرد امکان کسب سود در رشد ملایم تا متوسط قیمت سهم را با ریسک محدود فراهم میکند و مدیریت سرمایه را آسان میسازد.

استراتژی بول کال اسپرد با طراحی ساده اما مؤثر، ترکیبی از خرید یک اختیار خرید با قیمت اعمال پایین و فروش یک اختیار خرید با قیمت اعمال بالاتر را ارائه میدهد که هزینه اولیه معامله را کاهش داده و فضای سود و زیان قابل پیشبینی ایجاد میکند. استفاده از بول کال اسپرد به معاملهگران این امکان را میدهد که در بازارهای صعودی ملایم، بدون پذیرش ریسک بیش از حد، موقعیتهای سودآور بسازند و مدیریت بهینه پرتفوی خود را تسهیل کنند.

تعریف استراتژی بول کال اسپرد

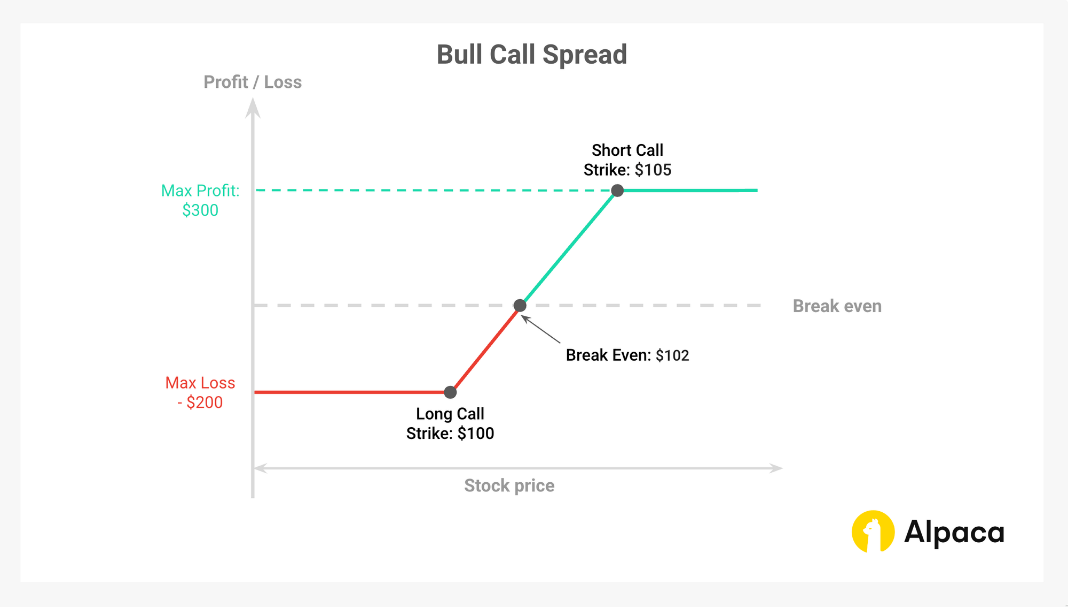

استراتژی بول کال اسپرد که با نام Long Call Spread نیز شناخته میشود، یکی از استراتژیهای متداول اختیار معامله است و در دسته اسپردهای عمودی (Vertical Spread) قرار میگیرد. این استراتژی به سرمایهگذار اجازه میدهد همزمان از رشد قیمت سهم بهره ببرد و هم هزینه خرید اختیار را کاهش دهد و ریسک را محدود نگه دارد. ساختار استراتژی بول کال اسپرد یک استراتژی دو بخشی است که شامل:

- خرید یک اختیار خرید (Call Option) با قیمت اعمال پایینتر (Lower Strike Price)، این اختیار خرید پایهای است که امکان سود از افزایش قیمت دارایی پایه را فراهم میکند.

- فروش یک اختیار خرید (Call Option) با قیمت اعمال بالاتر (Higher Strike Price)، این اختیار خرید فروخته شده بخشی از هزینه خرید اختیار پایینتر را جبران میکند و سقف سود نهایی را مشخص میکند.

هر دو اختیار خرید باید بر روی دارایی پایه یکسان و با تاریخ سررسید یکسان انتخاب شوند. در نمودار استراتژی، قیمت اعمال اختیار خرید فروخته شده معمولا با نقطه B و قیمت اعمال اختیار خرید خریداری شده با نقطه A مشخص میشود. قیمت B همیشه بالاتر از A است. به همین دلیل، ورود به این استراتژی نیازمند پرداخت هزینه اولیه (پرمیوم خالص) توسط سرمایهگذار است.

هدف اصلی از اجرای بول کال اسپرد، کنترل هزینه خرید اختیار و محدود کردن ریسک سرمایه است، در حالی که سرمایهگذار همچنان میتواند از رشد قیمت دارایی پایه سود ببرد. این استراتژی بهویژه زمانی مناسب است که انتظار رشد ملایم تا متوسط قیمت سهم وجود دارد و سرمایهگذار قصد دارد بدون پرداخت هزینه زیاد، موقعیت صعودی خود را مدیریت کند.

مقایسه استراتژی بول کال اسپرد با سایر استراتژیها

استراتژی بول کال اسپرد یکی از محبوبترین استراتژیهای صعودی در بازار اختیار معامله است که با ترکیب خرید و فروش اختیار خرید در قیمتهای اعمال متفاوت اجرا میشود. هدف اصلی این استراتژی، کسب سود از افزایش کنترلشده قیمت دارایی پایه با ریسک محدود است.

در مقایسه با خرید اختیار خرید (Long Call)، استراتژی بول کال اسپرد ریسک کمتری دارد. در خرید اختیار خرید، معاملهگر برای سودآوری به رشد قابل توجه قیمت نیاز دارد، در حالی که در بول کال اسپرد حتی با رشد ملایم قیمت نیز میتوان به سود رسید. البته در مقابل، سقف سود در بول کال اسپرد محدودتر از Long Call است.

اگر این استراتژی را با استراتژی فروش اختیار خرید مقایسه کنیم، تفاوت دیدگاه بازار کاملا مشخص میشود. فروش اختیار خرید معمولاً در بازارهای رنج یا نزولی ملایم استفاده میشود، اما استراتژی بول کال اسپرد مخصوص بازارهایی است که انتظار رشد قیمت وجود دارد. همچنین بول کال اسپرد نسبت به فروش اختیار خرید، ریسک بسیار کنترلشدهتری دارد.

در مقایسه با استراتژی بول پوت اسپرد (Bull Put Spread)، هر دو دیدگاه صعودی دارند اما تفاوت اصلی در ساختار ریسک است. بول کال اسپرد نیاز به پرداخت وجه اولیه دارد، در حالی که بول پوت اسپرد معمولا اعتبار (Credit) ایجاد میکند. انتخاب بین این دو استراتژی بیشتر به شرایط بازار و ترجیح معاملهگر در مدیریت سرمایه بستگی دارد.

در مجموع، استراتژی بول کال اسپرد انتخاب مناسبی برای معاملهگرانی است که دیدگاه صعودی دارند اما نمیخواهند ریسک نامحدود خرید اختیار خرید را بپذیرند.

مزایا و معایب استراتژی بول کال اسپرد

استراتژی بول کال اسپرد یکی از استراتژیهای محبوب اختیار معامله است که به سرمایهگذاران امکان میدهد با ریسک کنترلشده از رشد محدود قیمت سهم سود ببرند. این استراتژی مزایا و محدودیتهای مشخصی دارد که در ادامه به تفصیل بیان میکنیم.

مزایا

- کاهش هزینه نسبت به خرید Call به تنهایی: با ترکیب خرید اختیار خرید پایینتر و فروش اختیار خرید بالاتر، بخشی از پرمیوم پرداختی جبران میشود و هزینه ورود به معامله کاهش مییابد.

- زیان محدود به خالص پرمیوم پرداختی: حتی اگر قیمت سهم کاهش یابد، حداکثر زیان سرمایهگذار محدود به خالص پرمیوم پرداختی خواهد بود و ریسک سرمایه کنترلشده است.

- سود قابل پیشبینی و محدود: سود حداکثر برابر اختلاف قیمت اعمال دو اختیار منهای پرمیوم خالص است که به سرمایهگذار امکان برنامهریزی دقیق برای بازدهی را میدهد.

- ساختار ساده و قابل درک برای بازار صعودی ملایم: این استراتژی نسبت به خرید مستقیم اختیار یا موقعیتهای پیچیده دیگر سادهتر است و برای سرمایهگذاران مبتدی و حرفهای مناسب است.

- مناسب برای رشد محدود قیمت سهم: زمانی که انتظار افزایش قیمت سهم به صورت ملایم وجود دارد، بول کال اسپرد بهترین گزینه است زیرا ریسک سرمایه و هزینه ورود کنترل شده است.

معایب

- سود نیز محدود است، اما قابل پیشبینی است. سود حداکثر برابر اختلاف قیمت اعمال دو اختیار منهای پرمیوم خالص است. برخلاف خرید مستقیم اختیار خرید، سود شما تنها تا سقف مشخص محدود است و اگر قیمت دارایی به شدت رشد کند، سود بیشتر از حد تعیین شده محقق نمیشود.

- مناسب برای رشد ملایم سهم: این استراتژی برای زمانی مناسب است که انتظار حرکت محدود صعودی قیمت سهم وجود دارد. بعبارتی اگر سهم کمتر از حد انتظار رشد کند یا روند نزولی داشته باشد، سود محدود یا زیان خالص پرمیوم پرداختی محقق میشود. در صورت رشد شدید قیمت دارایی، فقط تا سقف مشخصی سود میدهد.

- عدم بهره کامل از رشد شدید سهم: در شرایطی که بازار صعودی قوی و سریع است، سرمایهگذار تنها تا سقف اختلاف قیمت اعمال دو اختیار به علاوه پرمیوم خالص سود میبرد و بیشتر از آن نصیب او نمیشود.

- نیاز به مدیریت دقیق قراردادها: انتخاب قیمت اعمال و تاریخ سررسید مناسب اهمیت بالایی دارد، زیرا اشتباه در این انتخاب میتواند سود بالقوه را کاهش دهد.

- با توجه به این مزایا و محدودیتها، سرمایهگذاران میتوانند استراتژی بول کال اسپرد را با آگاهی کامل در پرتفوی خود اجرا کنند و با درک دقیق نقاط قوت و ریسکهای احتمالی، تصمیمات هوشمندانهتری در بازار اختیار معامله اتخاذ نمایند.

زمان مناسب استفاده از بول کال اسپرد

اگر اسپرد خارج از پول (Out of the Money) باشد، زمان علیه سرمایهگذار عمل میکند، زیرا قیمت سهم نیاز به حرکت بیشتری دارد تا معامله سودآور شود.

اگر هر دو قیمت اعمال درون پول (In the Money) باشند، زمان به نفع سرمایهگذار عمل میکند، زیرا او میخواهد معامله زودتر خاتمه یابد و ریسک حرکت قیمت علیه او کاهش یابد.

زمانی که پیشبینی میکنید قیمت دارایی با افزایش ملایم روبرو خواهد شد.

زمانی که میخواهید هزینه خرید Call را کاهش دهید.

زمانی که نسبت به آینده دارایی مطمئن نیستید و میخواهید ریسک خود را محدود کنید.

مثال عددی استراتژی بول کال اسپرد

فرض کنید که سهام شرکت X در حال حاضر با قیمت 100 تومان معامله میشود. شما انتظار دارید تا یک ماه آینده قیمت آن به حدود 110 تومان برسد. برای بهرهبرداری از این رشد محدود، میتوانید از بول کال اسپرد استفاده کنید:

- خرید یک اختیار خرید با قیمت اعمال 100 تومان، به قیمت 10 تومان

- فروش یک اختیار خرید با قیمت اعمال 110 تومان، با دریافت 5 تومان

سناریو ۱: رشد قیمت سهم به بالای ۱۱۰ تومان (بازار صعودی)

اگر قیمت سهم در زمان انقضا به ۱۱۵ تومان برسد: اختیار خرید خریداری شده با قیمت ۱۰۰ تومان سود میدهد: ۱۱۵ – ۱۰۰ = ۱۵ تومان. اختیار خرید فروخته شده با قیمت ۱۱۰ تومان اعمال میشود و زیان ایجاد میکند: ۱۱۵ – ۱۱۰ = ۵ تومان. سود خالص: ۱۵ – ۵ – ۵ (پرمیوم خالص) = ۵ تومان به ازای هر سهم. در این حالت، سود شما محدود است و بیشتر از این سقف نخواهد رفت، زیرا اختیار خرید فروخته شده سقف سود را تعیین میکند.

سناریو ۲: رشد محدود قیمت سهم، زیر ۱۱۰ تومان (بازار صعودی یا خنثی)

اگر قیمت سهم به ۱۰۷ تومان برسد: اختیار خرید خریداری شده سود میدهد: ۱۰۷ – ۱۰۰ = ۷ تومان. اختیار خرید فروخته شده اعمال نمیشود زیرا قیمت سهم زیر ۱۱۰ تومان است. سود خالص: ۷ – ۵ (پرمیوم خالص) = ۲ تومان به ازای هر سهم. در این سناریو، سرمایهگذار از رشد محدود سهم بهره میبرد و سود نسبت به پرمیوم پرداختی مثبت است.

سناریو ۳: کاهش قیمت سهم (بازار نزولی)

اگر قیمت سهم به ۹۵ تومان کاهش یابد، اختیار خرید خریداری شده بیارزش میشود و زیان پرمیوم پرداختی ۱۰ تومان تحقق مییابد. اختیار خرید فروخته شده اعمال نمیشود و پرمیوم دریافتی ۵ تومان به شما بازمیگردد. زیان خالص: ۱۰ – ۵ = ۵ تومان به ازای هر سهم. در این حالت، حداکثر زیان سرمایهگذار محدود به خالص پرمیوم پرداختی است و برخلاف خرید مستقیم اختیار، ریسک کاهش سرمایه کنترل شده است.

نکات کلیدی استراتژی بول کال اسپرد

- حداکثر زیان: برابر با هزینه ورود به معامله است و زمانی رخ میدهد که قیمت سهم در زمان انقضا پایینتر از قیمت اعمال اختیار خرید خریداری شده باشد (5 تومان).

- حداکثر سود: اختلاف بین قیمت اعمال دو اختیار خرید منهای پرمیوم پرداختی است. این سود زمانی تحقق مییابد که قیمت سهم در زمان انقضا بالاتر از قیمت اعمال اختیار خرید فروخته شده باشد( 10-5=5 تومان).

- نقطه سربهسر: نقطه سر به سر برای اسپرد صعودی خرید برابر با قیمت اعمال اختیار خرید خریداری شده + خالص پرمیوم پرداختی است. به عبارت دیگر، سهم باید حداقل به این قیمت برسد تا سرمایهگذار بتواند هزینه اولیه خود را پوشش دهد ( 100 + 5 = 105 تومان).

جمعبندی

استراتژی بول کال اسپرد یک ابزار حرفهای و موثر برای کسب سود در بازارهای صعودی ملایم با ریسک محدود است. این استراتژی با ترکیب دو اختیار خرید، هزینه معامله را کاهش میدهد و یک محدوده مشخصی از سود و زیان برای معاملهگر تعیین میکند. استفاده درست از این استراتژی نیازمند تحلیل دقیق بازار و شناخت رفتار قیمت دارایی پایه است.

| ویژگی | توضیح |

|---|---|

| نام استراتژی | استراتژی بول کال اسپرد |

| نوع بازار | صعودی |

| ابزار معاملاتی | اختیار خرید |

| میزان ریسک | محدود |

| میزان سود | محدود |

| هزینه اولیه | دارد (Debit Strategy) |

| مناسب برای | رشد ملایم تا متوسط قیمت |

| مزیت اصلی | تعادل بین ریسک و بازده |

| نقطه ضعف | سقف سود محدود |

نظرات کاربران